خاندوزی: سند ملی «فراگیری مالی» در وزارت اقتصاد آماده شده است

به گزارش گروه اقتصادی خبرگزاری دانشجو به نقل از وزارت اقتصاد، سید احسان خاندوزی وزیر امور اقتصادی و دارایی طی سخنانی در سی و یکمین همایش سالانه بانکداری اسلامی که در محل بانک مرکزی جمهوری اسلامی برگزار شد، با قدردانی از زحمات کارکنان خدوم نظام بانکی در شرایط همه گیری کرونا و همدردی با خانوادههای شهدای خدمت رسانی ابراز امیدواری کرد: با بهره مندی از نظرات صاحب نظران نظام بانکی بتوان برنامه تحول در نظام بانکی را نهایی کرده و به بهترین شکل به اجرا درآورد.

وی عنوان «بانک ها خلق پول و پشتیبانی از تولید» را یکی از محورهای سخنرانی خود در این همایش اعلام کرد و بیان داشت: اینکه بانکها چه نقشی میتوانند در پشتیبانی از تولید انجام دهند بستگی به درک ما از بانک و کارکردهای آن دارد. اگر این را بدانیم که بانک نهادی است که ۹۷ درصد پول و نقدینگی کشور را منتشر میکند و به موارد مصرف آن تخصیص میدهد، آنگاه میتوانیم بپرسیم، بانکی که با بدهکار کردن خود پول خرج کرده است، ما به ازای آن، کدام دارایی را احتساب و ترکیب ترازنامه اش را چگونه تغییر داده است؟

نقدینگی بانکها در چه مواردی مصرف میشود؟

وزیر اقتصاد افزود: آیا این اعتبار جدید، صرف تأمین مالی بخشهای مولد، فعالیتهای کارآفرینانه و محصولات مورد تقاضای مردم یا صرف اقدامات غیرمولد، سفتهبازی روی داراییهای موجود، تسهیلات رابطهای ناسالم و … شده و قدرت خود را صرف متلاشی کردن تار و پود اقتصاد کرده است؟ در واقع، سوال این است که بانک از قدرت خلق پول خود برای «ساختن» یا برای «تخریب» استفاده کرده است؟

وی با بیان اینکه، خدمت پول به تولید و سرمایهگذاری یعنی «ساختن» و انحراف پول از بخش واقعی یعنی «تخریب» اقتصاد، گفت: میخواهم بر این نکته تأکید کنم که مسأله فقط کمیت پول و نقدینگی نیست و کیفیت خلق پول نیز به اندازه کمیت آن حائز اهمیت است و بانکها باید به نحوی هدایت و اداره شوند که نقش سازنده پول را در کانون توجه قرار دهند.

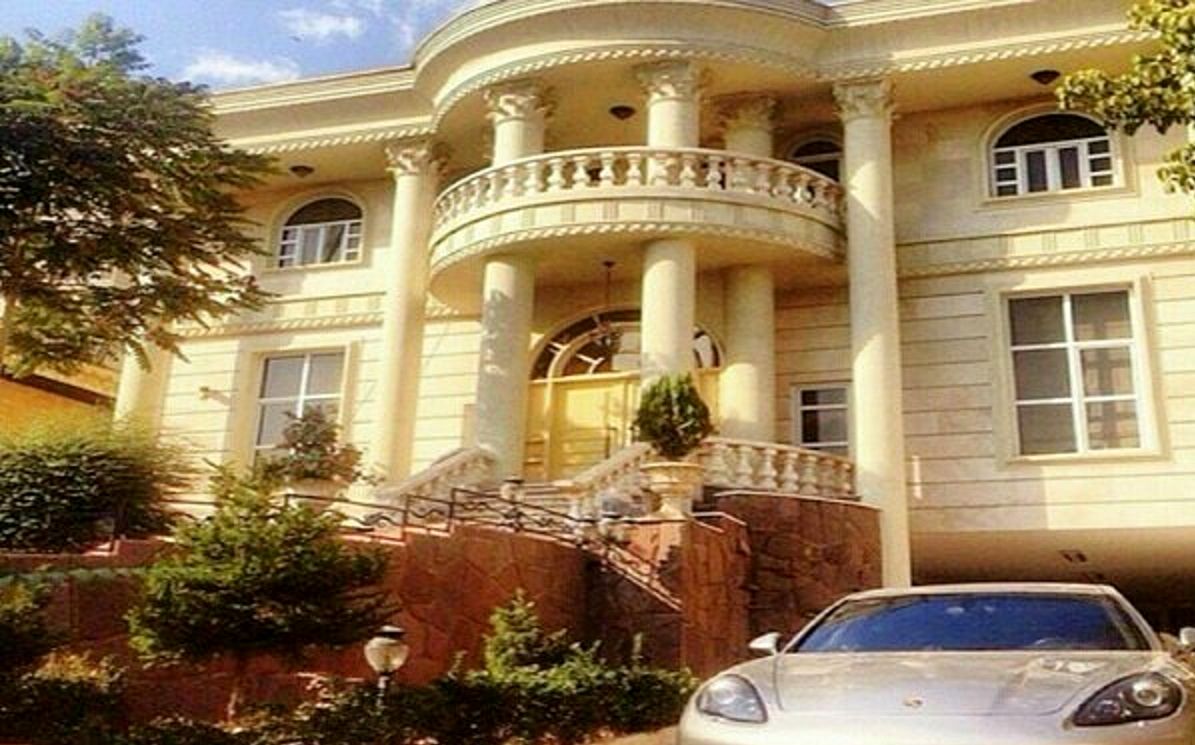

خاندوزی یکی دیگر از محورهای سخنان خود را «حکمرانی شرکتی در بانکها و مسأله نظارت» عنوان کرد و گفت: اینجا سؤالی که مطرح میشود، این است که اگر منافع بانکها اقتضا نکند، وارد موضوع تأمین مالی تولید شوند، چه مسئولیتی متوجه آنها است و نهاد ناظر، چه زمانی متوجه تصمیمات بانکها در خصوص نحوه تخصیص اعتبارات میشود سوال اول، من را به محور دوم صحبتم در خصوص حکمرانی بانکها میرساند که محور دیگر همایش امروز است، چرا که کاملاً ممکن است، یک بانک، منابع خود را صرف ساختن مجتمعهای فروشگاهی بزرگ مقیاس کرده و هزاران میلیارد تومان نقدینگی جدید را صرف این کار کند.

وی افزود: همچنین ممکن است یک بانک پول جدید را برای تأمین واحد مسکونی یا پرداخت حقوق به کارکنان شاغل در نهادی کند که سهامدار بانک است و ممکن است یک بانک دیگر، منابع خود را صرف ایجاد حباب در بازار ثانویه کند یا بانکی دیگر که احتمال دارد، پول جدید را برای پرداخت بهره روی سپردههایی صرف کند که ما به ازای آنها، دارایی در سمت راست ترازنامه اشان وجود ندارد. همه این اقدامات، نقدینگی مخرب و خود افزا را در کشور افزایش میدهد و سوال این است که مسئولیت بانکها در قبال آثار سو چنین تخصیصهایی چیست؟

وزیر اقتصاد گفت: تفاوت بین مدیرانی که نقش مؤثری در تأمین مالی فعالیتهای مولد بازی کرده اند و مدیرانی که این چنین منابع حیاتی کشور را از بین میبرند و سفته بازی را به زیان تولید و کارآفرینی سودآور میکنند، چیست؟ آیا نظام حکمرانی و تدبیر امور، تمایزی بین این نوع بانکها قائل میشود یا به سودآوری ناشی از فعالیتهای سوداگرانه، به همان نسبت سودآوری ناشی از پشتیبانی تولید پاداش میدهد؟ قاعده گذاری و اجرای قواعد حکمرانی شرکتی از برنامههای محوری ما در وزارت امور اقتصادی و دارایی است و خوشبختانه در حال حاضر لایحهای برای این منظور در وزارتخانه تهیه شده است که با قوت بیشتر پیگیری خواهد شد.

لزوم جدایی مقام ناظر و سیاستگذار

وی بیان داشت: سوال دوم، من را به مسأله نظارت میرساند. نظارت ابعاد بسیاری دارد که مجال پرداختن به آن نیست، اما صرفاً میخواهم به دو نکته اساسی اشاره کنم. یکی اینکه مقام ناظر و سیاستگذار نباید واحد باشد که در غیر این صورت، امکان نظارت مؤثر فراهم نمیآید. بنابراین باید به این سمت پیش برویم که سیاستگذار برای تعقیب اهداف خود سیاستهایی را اتخاذ و مقام ناظر، از اجرای درست آنها، اطمینان حاصل کند و این موضوعی است که باید آن را در قالب لایحه قانون بانک مرکزی تعقیب کنیم.

خاندوزی یادآور شد: در دوره حضور من در مجلس شورای اسلامی، فراخوان مؤثری برای پیشنهادهای ایجابی طرح بانک مرکزی ارسال شد و اکنون نیز از موضع وزارت امور اقتصادی و دارایی همچنان دست یاری به سمت صاحب نظران بانکداری اسلامی و سیاستگذاری پولی دراز میکنم. امروز فناوریهای نوین نظیر زنجیره بلوک، قراردادهای هوشمند و پول دیجیتال بانک مرکزی، امکانی را فراهم میکند که هم مدیران بانک در لحظه متوجه شوند ترازنامه آنها در اقصی نقاط کشور، چگونه در حال تغییر است و هم کنترل بانک مرکزی بر جریان وجوه مالی را افزایش میدهد.

خاندوزی با بیان اینکه این، امکان بی نظیری را برای شفافیت، مبارزه با پولشویی، فرار مالیاتی و نظایر آن ایجاد میکند، ابراز امیدواری کرد که در تعامل وزارت اقتصاد با بانک مرکزی و شبکه بانکی بتوان این برنامهها را با قوت، پیش برد.

اعطای خط اعتباری بر مبنای شایستگی اعتباری

وزیر امور اقتصادی و دارایی در بخش دیگری از سخنان خود با اشاره به موضوع «ارزیابی و آسیب شناسی مدل کسب و کار بانکی» به عنوان سومین محور همایش حاضر، گفت: در این زمینه میخواهم به یکی دو نکته اشاره کنم. گاهی کسب و کار بانکی به تأمین مالی و اعطای تسهیلات به یک واحد تولیدی معطوف میشود که در مقایسه با تأمین مالی فعالیتهای غیر تولیدی یک گام به جلو است. اما راه مؤثرتر، تأمین مالی زنجیره ارزش (supply chain finance) آن هم نه از طریق اعطای تسهیلات و اخذ وثیقه، بلکه از طریق اعطای خط اعتباری بر مبنای شایستگی اعتباری است.

وی ادامه داد: کسب و کار بانکی در حال حاضر برای خود یک منطقه امن را شناسایی کرده است و حاضر نیست به راحتی از آنجا خارج شود. این منطقه امن سه رکن شامل اعطای تسهیلات، دریافت نرخ بهره و انجام عملیات در بالای خط ترازنامه دارد. این در حالی است که منطقه فعالیتی که اقتصاد به آن نیاز دارد و تلاش بیشتر شبکه بانکی را میطلبد، مستلزم اعطای خط اعتباری، دریافت کارمزد و عملیات در زیر خط ترازنامه است. ما نیاز داریم در عملیات بانکی از منطقه ۱ به منطقه ۲ گذار کنیم یا لااقل منطقه ۲ را هم در کنار منطقه ۱ تعریف کنیم و این مستلزم آن است که بانکها به این سمت هدایت شوند.

وزیر اقتصاد گفت: گاهی مقررات ما، بانکها را میترساند که به این سمت بیایند. برای آنها راحت تر است که همچنان تسهیلات بدهند و وثیقه بگیرند، در حالی که برای تأمین مالی زنجیره ارزش ما به خط اعتباری و نه به تسهیلات نیاز داریم. هزینه خط اعتباری بسیار کمتر از تسهیلات است و پرداخت هزینه، زمانی فعال میشود که منابع بانکی استفاده میشود. تنها در این مقطع زمانی است که منبع، از زیر خط به بالای خط میآید. به هر حال این یک تغییر پارادایم بزرگ است که لازم است به سمت آن حرکت کنیم.

لزوم تفکیک کارکردی بانکها در چیست؟

خاندوزی در ادامه سخنان خود «تفکیک نهادی و کارکردی بانک ها» را نکته بعدی مورد تأکید خود عنوان و بیان داشت: در شبکه بانکی ما، همه بانکها در پارادایم موجود کارکردهای مشابهی دارند و برای آنها کار ویژه مشخص و متمایز تعریف نشده است. در قانون عملیات بانکیِ بدون ربا توجه ویژه ای به بانکداری سرمایه گذاری شده است و عملیات بانکی در قالب بانکداری تجاری، توسعهای و تخصصی تفکیک نشده است و بلکه نوع اخیر عملیات بانکی نادیده گرفته شده است.

به گفته خاندوزی، آنچه در بازنگری قانون بانکداری نیاز داریم این است که به سایر انواع عملیات بانکی توجه کنیم و بانکها را بر اساس کارکردهای آنها تفکیک کنیم؛ تفکیک کارکردی به ما اجازه میدهد در مقام سیاستگذار، متفاوت برخورد کنیم.

وی با بیان اینکه، دلیلی ندارد نرخ سیاستی بانک مرکزی برای بانک تجاری، برابر بانک توسعهای باشد، گفت: با تنظیم گری و سیاستگذاریِ تفکیکی میتوانیم همزمان کارکردهای توسعهای، تجاری و غیره را به نحو موفقیت آمیزی محقق کنیم.

خاندوزی نکته دیگر سخنان خود را ناظر بر مسأله «فراگیری مالی» عنوان و بیان داشت: نظام بانکیِ وثیقه محور، آن هم نظامی که وثایق در آن تنها «عین معین» تعریف شده است، ثروتمندان را به فقرا ترجیح میدهد و منابع مالی را از کسانی سلب میکند که بیشترین نیاز را به آن دارند. در واقع، شکل کنونی کسب و کار بانکی، نسبت به نابرابری، و فقیر و غنی، نه تنها بی تفاوت نیست بلکه اغنیا را به فقرا ترجیح میدهد و نابرابری را تعمیق میکند.

اجرای سند شمول مالی در ۷۰ کشور جهان

وی با بیان اینکه انتقال پارادایم دیگری که لازم داریم «فراگیری یا شمول مالی» است، اظهار داشت: جالب است که این موضوع در کشورهای توسعه یافته هم مورد توجه قرار گرفته است و تا کنون حدود ۷۰ کشور جهان، سند ملی شمول مالی خود را پیادهسازی کردهاند یا در مراحل مختلف تدوین آن قرار دارند.

خاندوزی تصریح کرد: توسعه «شمول مالی» نه تنها مستلزم آن است که بانکها، بیمهها و سایر نهادهای مالی در سیاستها و برنامههای کسب و کار خود بازنگری کنند، بلکه لازم است نهادهای سیاستگذار و سایر ذی نفعان به صورت یکپارچه و با افراز مشخص وظایف در این مسیر حرکت کنند.

وی عنوان کرد: برای این منظور در وزارت امور اقتصادی و دارایی مقدمات تدوین سند ملی فراگیری مالی آماده شده و برای ایجاد اجماع ملی در این خصوص، پیشنهادی برای هیأت وزیران ارسال شده است.