تنها ۱.۵ درصد از تسهیلات بانکهای قرضالحسنه معوق میشود / بیشترین معوقات در بانکهای تجاری

گروه اقتصادی خبرگزاری دانشجو-مرضیه کوثری: تسهیلات اعطایی توسط بانکها، گاهی اوقات به افراد یا شرکتهایی است که ریسک بانکها را درخصوص نسبت مطالبات غیرجاری به کل تسهیلات افزایش میدهد.

دلیل اهمیت چنین نسبتی این است که مطالبات غیرجاری در وهله اول روی خلق پول و افزایش نقدینگی اثرگذار است؛ زیرا پولهایی که درواقع از هیچ، خلق شدهاند و هیچ پشتوانهای ندارند امکان بازپرداختشان کاهش پیدا میکند؛ بنابراین در قدم بعدی و در صورت عدم بازپرداخت تسهیلات توسط اشخاص حقیقی یا حقوقی، احتمال امحاء یا از بین بردن آن منابع خلق شده، افت پیدا میکند؛ در نتیجه نقدینگی افزایش مییابد.

در وهله دوم، هنگامی که نقدینگی افزایش یابد، به تبع تورم هم روند صعودی خود را طی میکند و به این ترتیب قدرت خرید خانوار و رفاه اجتماعی کاهش پیدا میکند.

همه این اتفاقات، در دورههای مختلف تکرار شده و تاثیرات نامطلوب خود را به اقتصاد و جامعه تحمیل کرده است. حالا برای بررسی بیشتر، باید سری به نسبت معوقات بانکها به تسهیلات اعطایی بانکهای مختلف زد.

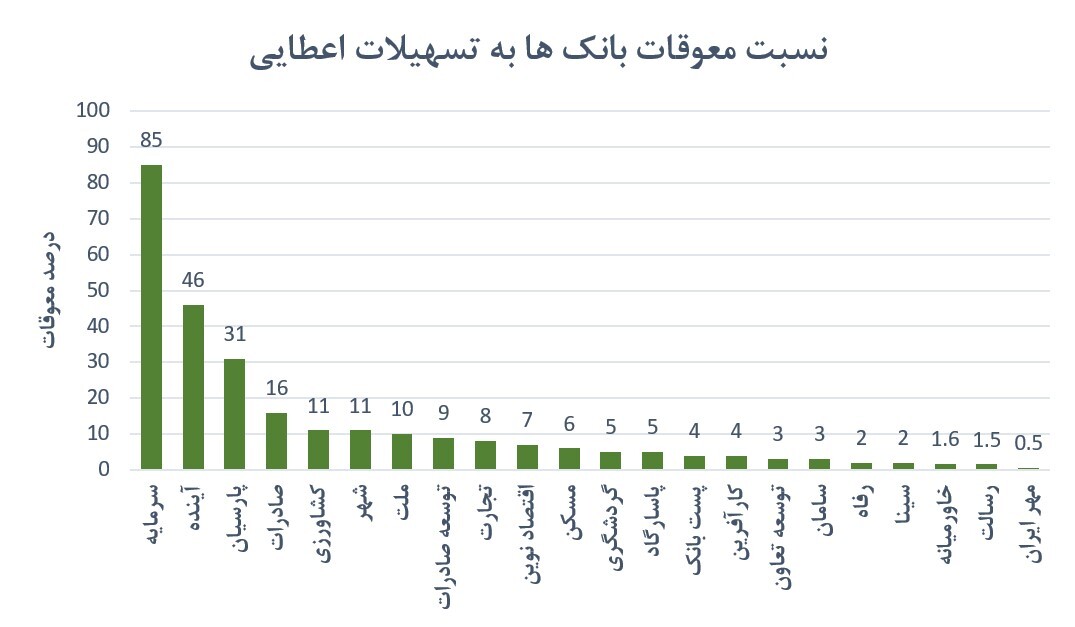

نمودار فوق که بر اساس گزارش عملکرد بانکهای کشور منتهی به سال ۱۴۰۰ بدست آمده است، نشان میدهد وضعیت بانکها در توزیع این شاخص پراکندگی بالایی دارد. بر اساس استانداردهای نظارتی بانک مرکزی، این نسبت برای هر بانک باید کمتر از ۵ درصد باشد اما طبق نمودار مذکور، تا پایان سال ۱۴۰۰ میانگین نسبت معوقات به کل تسهیلات شبکه بانکی ۱۲درصد بوده است.

گفتنی است که اختلاف زیاد تسهیلات غیرجاری در بانکهای مختلف نشان میدهد که بانکهایی وجود داشتند که در شرایط اقتصادی فعلی، مدیریت منابع خود را داشته اند؛ پس نمیتوان علت زیاد بودن تسهیلات غیرجاری بعضی از بانکها را شرایط عمومی اقتصاد دانست.

بانک سرمایه و بانک قرضالحسنه مهر ایران دو بانکی هستند که بیشترین و کمترین نسبت معوقات بانکی به کل تسهیلات اعطایی را نسیب خود کرده اند؛ بانک سرمایه با ۸۵ درصد و بانک قرضالحسنه مهر ایران با ۰.۵ درصد. به عبارت دیگر، فقط ۲۵ درصد پولها و منابعی که بانک سرمایه خلق کرده است، به جای اصلی خود بازگشته است!

مسیر درست قرضالحسنهها

میزان معوقات بانکیِ بانکهای قرضهالحسنه مهر ایران و قرضالحسنه رسالت، به کمتر از ۱.۵ درصد رسیده است. بطور میانگین میتوان گفت حدود ۹۹ درصد تسهیلات، بازپرداخت میشوند. در همین ارتباط سید سعید شمسینژاد، مدیرعامل بانک قرضالحسنه مهر ایران، با اشاره به اینکه کمترین میزان معوقات شبکه بانکی برای قرضالحسنه مهر ایران است در گفتوگو با دانشجو مطرح کرد: «با اینکه تعداد وامهایی که سالانه اعطا میشود بسیار زیاد است و در طی سال بیش از ۳.۵ میلیون فقره تسهیلات پرداخت میشود، اما معوقات ما به کمتر از نیم درصد رسیده است.»

بانکهای قرضالحسنه درحالی کمترین میزان معوقات شبکه بانکی را به خود اختصاص داده اند که هرساله میزان حمایت آنها از نهادهای گوناگون، افزایش مییابد؛ بطوریکه تسهیلات کمکیِ بانک مهر ایران برای کمیته امداد، در سال جاری سه برابر افزایش و برای بهزیستی پنج برابر افزایش داشته است.

بنابراین بنظر میرسد باتوجه به تاثیرگذاریِ قابل توجه نظام بانکی بر روی تورم و قدرت خرید مردم، بانکهای قرضالحسنه راه درستی را در پیش گرفتهاند. راهی که در آن علاوه بر خدماتی که ارائه میدهند کمترین فشار را بر مردم تحمیل میکنند و دهکهای پایینتر جامعه که در تله فقر هستند، میتوانند از این طریق تسهیلاتی را از آن خود کنند.

از سوی دیگر مخاطب اصلی تسهیلات خرد، افراد فرودست و طبقه متوسط جامعه هستند؛ آمارها نشان میدهد این طبقه نسبت به آحاد دیگر جامعه در بازگرداندن قرض و ادای تکلیف قسط خود مسئولیت پذیر هستند.

جالب اینجاست که بانکهای قرضالحسنه تسهیلات خود را با کمترین یا بدون ضامن و امتیاز سپرده پرداخت میکنند با این وجود گیرندگان تسهیلات، تکالیف خود را به بهترین شکل انجام دادهاند؛ این موضوع نشان میدهد آنچه تحت عنوان معوقات بانکی مطرح میشود بیشتر ناظر به تسهیلات کلان و طبقهای فرادست است.