به گزارش گروه اقتصادی خبرگزاری دانشجو، بدترین نسخه از بهترین مالیات ملکی دنیا، در بازار مسکن ایران اکران شد. نرخها و ارقام تعیینشده از سوی دولت برای مالیات سالانه بر املاک لوکس اینطور القا میکند که کمر ملاکان خواهد شکست؛ اما واقعیت عکس این است.

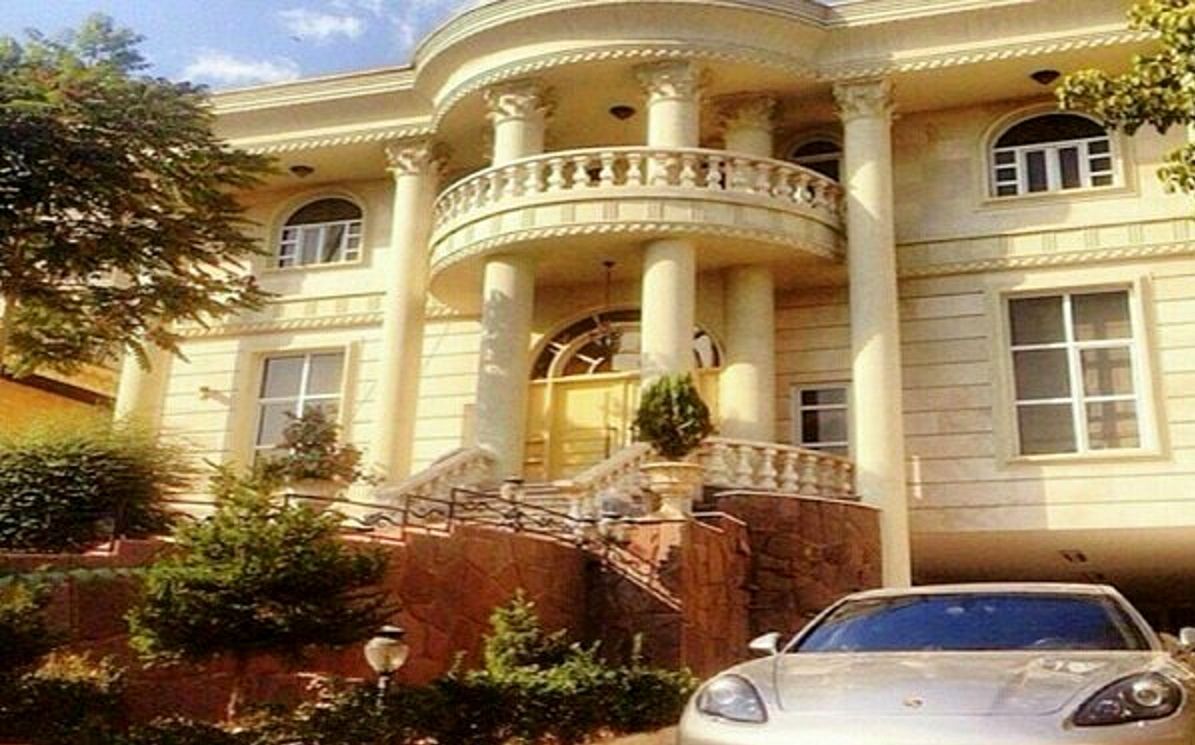

مطابق این ابلاغیه جدید، مالک یک آپارتمان ۱۵ میلیارد تومانی که در متن ابلاغیه، ملک لوکس معرفی شده است، مشمول پرداخت فقط ۵ میلیون تومان مالیات سالانه میشود. این در حالی است که شارژ سالانه همین واحد در تهران چیزی در حدود ۱۰ تا ۱۲ میلیون تومان است که به مراتب از مالیات تدارک دیدهشده، بیشتر است. از طرفی اگر قرار باشد مالیات بر همین آپارتمان، با نرخ جهانی مالیات ملکی محاسبه شود، مالک یادشده باید حدود ۲۲۵ میلیون تومان مالیات سالانه پرداخت کند. این مقایسهها اثبات میکند که برنامه، مالیاتستانی با هدف مهار سوداگری ملکی نیست، بلکه نسخه جدیدی از مالیاتنستانی از بازیگران اصلی انجماد ملک و عاملان جهش قیمت است. این نسخه ۵ اشکال اساسی دارد که مهمترین آن، معافیت سفتهبازها از مالیات است.

در حالی که دولت تصور میکند، با ابلاغ یک آییننامه توانسته است مالیات کمرشکنی از مالکان املاک لوکس بستاند، بررسیهای کارشناسی نشان میدهد که این مالیات به لحاظ کمترین رقم، رکورد جهانی را از آن خود کرده است.

بهتازگی دولت با ابلاغ آییننامه اجرایی مربوط به بند خ تبصره ششم قانون بودجه ۱۴۰۰ زمینه اجرای طرح مالیات بر املاک لوکس و گرانقیمت را فراهم کرده، اما این آییننامه به لحاظ اثرگذاری نرخ، به بدترین شکل ممکن تنظیم و اکران شده است.

با وجود اینکه مالیات سالانه املاک بهعنوان کارآمدترین ابزار مالیاتی در دنیا مورد استفاده قرار گرفته است و تجربه موفق اجرای آن در کشورهای توسعهیافته وجود دارد، در ایران قرار است در سالجاری این نسخه مالیاتی با پنج شکل عمده و به بدترین شکل ممکن اجرا شود.

بدترین اکران بهترین مالیات ملکی

مالیات سالانه املاک، موثرترین ابزار ضدسفتهبازی در دنیاست و ابزار دستاول مالیاتی برای تنظیم بازار مسکن به شمار میآید. با این حال به نظر میرسد، دولت قصد دارد رکورد جهانی بدترین شکل استفاده از بهترین ابزار مالیاتی را به نام ایران ثبت کند؛ چراکه شکل استفاده از این ابزار مالیاتی بر اساس آییننامه اجرایی آن که بهتازگی ابلاغ شده، دستکم پنج اشکال عمده دارد که عملا این ابزار مالیاتی را بیفایده کرده است. مهمترین اشکال شیوه مالیاتستانی در حوزه املاک در ایران ناظر بر نرخ غیرموثر آن است. آییننامه اجرایی مالیات بر واحدهای مسکونی گرانقیمت در سال ۱۴۰۰ در واقع نرخ زیر کف جهانی را برای گرانترین املاک کشور در نظر گرفته و به عبارت دیگر، ارزانترین مالیات متعارف را برای گرانترین و لوکسترین خانهها در ایران پیشبینی کرده است. در حالی که حداقل نرخ متعارف مالیات سالانه املاک در جهان ویژه املاک بسیار ارزانقیمت که متعلق به اقشار کمدرآمد است، سالانه به طور میانگین ۱۶/ ۰ درصد از ارزش روز ملک تعیین شده است، در ایران برای املاک لوکس ۱۰ تا ۱۵ میلیارد تومانی تقریبا نصف این ضریب در محاسبه مقدار مالیات سالانه در نظر گرفته شده است. به این ترتیب قرار است، مالیات مذکور با نرخ زیر کف جهانی در ایران اجرایی شود.

اشکال بزرگ دیگر در نحوه اکران مالیات سالانه املاک این است که در ایران صرفا بخشی از املاک مشمول پرداخت مالیات سالانه شدهاند، در حالی که در دنیا این نوع مالیات بدون استثنا از همه املاک اخذ میشود و صرفا ضریب آن بر اساس میزان مرغوبیت ملک متفاوت است.

سومین اشکال این شیوه مالیاتستانی که دولت برای املاک لوکس پیشبینی کرده، این است که حتی در نوع گزینش املاک مشمول مالیات نیز، انتخابی که به نفع تنظیم بازار مسکن و کوتاه شدن دست سفتهبازان از بازار باشد، انجام نداده و این مالیات را برای محدوده قیمتی خاصی از املاک در نظر گرفته است که اتفاقا سفتهبازان تقریبا هیچ سهمی در معاملات آن ندارند. طی سالهای اخیر، تمرکز سفتهبازان خرید و فروش مکرر بر محدوده قیمتی املاک مصرفی با متراژ زیر ۱۰۰ مترمربع بوده و حتی از سال گذشته فعالیت خود را بر بازار املاک زیر ۸۰ مترمربع متمرکز کردهاند. این در حالی است که دولت صرفا بنا دارد از املاک لوکسمتراژ مالیات اخذ کند و برنامهای برای اخذ مالیات از املاک مصرفی که طی سه سال اخیر بازار آن در سیطره سفتهبازان قرار گرفته است، ندارد. در واقع در برنامه مالیاتی که دولت قرار است اجرا کند، تمام املاک زیر ۱۰ میلیارد تومان که تعداد آنها چند برابر املاک لوکس است، به کلی از پرداخت هر نوع مالیات با هر ضریبی معاف شدهاند. بر این اساس املاکی مشمول مالیات شدهاند که اتفاقا بازار آنها در سه سال هیجانی اخیر در حالت انجماد قرار داشت و عملا سهم چندانی از تعداد معاملات انجامشده در بازار نداشتند.

اشکال چهارم وارد به برنامه مالیاتستانی از املاک گرانقیمت این است که دولت تصور میکند با این قانون قرار است از مالکان املاک لوکس درآمد مالیاتی کسب کند، در حالی که کف قیمتی املاکی که مشمول مالیات شدهاند، ۱۰ میلیارد تومان بوده که این یعنی املاک مذکور فوق لوکس به شمار میآیند. کف قیمت املاک لوکس در پایتخت که بالاترین میانگین قیمت را بین کل شهرهای کشور دارند، ۸ میلیارد تومان است؛ این یعنی حتی نسبت به بخشی از املاک لوکس نیز اغماض شده است.

پنجمین اشکال نیز ناظر بر این واقعیت است که املاک مشمول مالیات، سهم بسیار ناچیزی از موجودی کل مسکن کشور دارند، در حالی که مالیات به منزله یک تور سراسری است و نباید فقط مشمول جزئی از یک بخش اقتصادی شود. در حال حاضر در پایتخت که بالاترین قیمتها در بازار املاک کشور را به خود اختصاص داده است، موجودی املاک فوق لوکس (خانه و آپارتمان) مشمول مالیات زیر ۵ درصد از کل موجودی مسکن است و احتمالا در سایر شهرهای کشور، سهم املاک لوکس از کل املاک از این مقدار هم کمتر است. نکته قابلتوجه دیگر این است که بسیاری از این املاک سوپرلوکس که در برخی شهرهای توریستی واقع شدهاند، اصلا سند رسمی و قراردادی که بتوان آنها را برای اخذ مالیات رهگیری کرد، ندارند.

دام تشخیص نادرست

دولت در حالی قصد دارد مالیات سالانه را به شکل عقیم و غیرموثر بر وضعیت بازار مسکن اجرا کند که پیشتر هم در دام تشخیص نادرست متولیان بخش مسکن در دولت قبل افتاده است و برنامه اخذ مالیات از خانههای خالی را که یک مالیات دستچندم در بازار مسکن به شمار میآید، دنبال میکند.

تجربه جهانی نشان میدهد، این نوع مالیات پس از مالیات سالانه املاک، مالیات بر عایدی سرمایه و مالیات بر معاملات مکرر، مالیات دست چهارمی است که با هدف تنظیم بازار مسکن و کوتاه کردن دست محتکران و سوداگران از بازار املاک مصرفی وضع میشود. یکی از دلایل عدماقبال به این نوع مالیات نسبت به ابزارهای مالیاتی دیگر، دشواری شناسایی خانههای خالی است. در حال حاضر هیچ بانک اطلاعاتی جامعی از موجودی املاک مسکونی کشور وجود ندارد و دولت برای شناسایی خانههای خالی به خوداظهاری متوسل شده است. ماهها از ایجاد سامانهای که به منظور خوداظهاری درباره وضعیت املاک پیشبینی شده است، میگذرد و هنوز راه زیادی تا تکمیل بانک اطلاعاتی املاک وجود دارد. از طرفی در مصوبه مجلس برای اخذ مالیات از خانههای خالی، استثناهای متعددی پیشبینی شده است و از دیدگاه کارشناسان در برخی موارد، امکان دور زدن قانون مذکور از سوی برخی سودجویان وجود دارد. به این ترتیب در حالی که امیدی به اجرای موفق قانون اخذ مالیات از خانههای خالی وجود ندارد، انتظار میرود دولت برای اخذ مالیات سالانه املاک ورود تمامعیار و قدرتمند داشته باشد و تور مالیاتی خود را در بازار مسکن به شکلی بگسترد که دستکم به تنظیم بازار مسکن و کوتاه شدن دست سفتهبازان بینجامد.

صفر تا صد مالیات مصوب؛ مالیات نصف شارژ

نحوه اجرای قانون مالیات املاک لوکس به این ترتیب است که املاک مذکور به پنج طبقه قیمتی تقسیم و برای هر یک ضریبی تعریف شده است که مبنای اخذ مالیات است. در بودجه ۱۴۰۰ کشور نیز درآمد حاصل از این نوع مالیات ۷۰۷ میلیارد تومان پیشبینی شده است.

ضمن اینکه پیشبینی شده است، دولت از محل مالیات خانههای خالی که امکان اجرای آن با توجه به نبود بانک اطلاعاتی از املاک زیر سوال است، ۲ هزار میلیارد تومان درآمد کسب کند.

در مورد مالیات املاک لوکس، برای خانههایی با ارزش روز ۱۰ تا ۱۵ میلیارد تومان، معادل ۱/ ۰ درصد از ارزش روز ملک مالیات پیشبینی شده و این در حالی است که کف مالیات سالانه املاک در جهان ۱۶/ ۰ درصد و در آمریکا ۲/ ۰ درصد است. این ضریب حداقلی نیز صرفا برای املاک واقع در مناطق کمبرخوردار پیشبینی شده است. در عین حال املاک لوکس در سایر کشورها تا ۹۳/ ۱ درصد از ارزش روز را باید به صورت سالانه به عنوان مالیات به دولت پرداخت کنند.

با این حساب یک واحد مسکونی ۱۵ میلیارد تومانی در کشور ما در حالی باید سالانه ۵ میلیون تومان مالیات پرداخت کند که شارژ عمومی سکونت در آن واحد مسکونی که باید به صورت ماهانه پرداخت کند، به مراتب بیشتر و حداقل دو برابر این مقدار است. آنچه معیوب بودن نرخ مالیات سالانه را بیشتر نشان می دهد مقایسه آن با مالیات بر خانههای خالی به عنوان مالیات فرعی است. برای چنین واحدهایی میزان مالیات برخانه خالی بیش از ۴۰ میلیون تومان برآورد میشود. به این ترتیب میزان مالیات اصلی و ضد سفتهبازی به مراتب کمتر از مالیات ناکارآمد یعنی مالیات بر خانه خالی است.

همچنین شارژ سالانه املاک ۵ تا ۱۰ میلیارد تومان در تهران، سالانه ۴ تا ۸ میلیون تومان است، در حالی که برای آنها در قانون مالیاتی پیشبینی نشده است.

طبقه دوم قیمتی املاک ۱۵ تا ۲۵ میلیارد تومانی را شامل میشود که نرخ مالیات آنها ۲/ ۰ درصد ارزش روز ملک پیشبینی شده است که رقمی بین ۲۵ تا ۴۰ میلیون تومان خواهد بود. طبقه سوم املاک ۲۵ تا ۴۰ میلیارد تومانی هستند که نرخ مالیات این دسته از املاک نیز ۳/ ۰ درصد پیشبینی شده و این یعنی حداکثر ۷۰ میلیون تومان مالیات سالانه باید پرداخت کنند. در مورد املاک ۴۰ تا ۶۰ میلیارد تومانی نیز ضریب ۴/ ۰ درصدی با نرخ مالیاتی حداکثر ۱۵۰ میلیون تومانی در نظر گرفته شده است. در مورد املاک ابرلوکس بالای ۶۰ میلیارد تومان نیز کف متعارف مالیات سالانه در دنیا که حدود ۵/ ۰ درصد ارزش روز ملک است و برای املاک ارزانقیمت در نظر گرفته میشود، پیشبینی شده که رقم آن بیش از ۱۵۰ میلیون تومان خواهد بود.

مالیات بدقواره در مقایسه با مالیات جهانی

سوال اینجاست که چرا دولت صرفا به سراغ املاک لوکس رفته است؟ ممکن است در نگاه اول اینطور به نظر بیاید که دولت با هدف کسب درآمد، این املاک را انتخاب کرده است، اما درآمد پیشبینیشده حاصل از این مالیات در بودجه سالجاری دولت حدود ۵/ ۰ در هزار از کل بودجه است. این در حالی است که به عنوان مثال در آمریکا سهم درآمدهای این پایه مالیاتی در بودجه سالانه ۱۲ درصد است. بنابراین هدف درآمدی در پس وضع این مالیات پیشبینی نشده است.

هدف دیگری که با وضع مالیات دنبال میشود، قطع جریان سفتهبازی از بازارهای مختلف و تنظیم بازار است. اما حتی این هدف نیز در مورد مالیات املاک لوکس در نظر گرفته نشده؛ چراکه سفتهبازان بازار ملک در ایران در ناحیه قیمتی خاصی از بازار که اتفاقا مقصد خریداران مصرفی است، فعالیت میکنند.

سومین هدفی که با استفاده از ابزارهای مالیاتی دنبال میشود، بازتوزیع درآمد و ثروت است؛ به این معنا که مالیات از اقشار خاصی دریافت و صرف اقشار کمدرآمد شود. اما حتی اگر این هدف نیز برای وضع مالیات املاک لوکس مدنظر دولت باشد، نرخی که پیشبینی شده است، با هدف مذکور تناسبی ندارد و عایدی چندانی برای این منظور نخواهد داشت. نرخی که دولت برای مالیات املاک لوکس در نظر گرفته، به حدی پایین است که به نظر میرسد به جای اینکه برنامه مالیاتستانی در دستور کار باشد، هدف مالیاتنستانی از طبقات درآمدی بالاست.

بنابراین به نظر میرسد دولت با آییننامه اجرایی که برای مالیات املاک لوکس وضع کرده، عملا یک حفاظ نامرئی به دور کسانی که هدف اصلی اخذ مالیات با هدف تنظیم بازار مسکن هستند، میکشد و فقط املاکی را که هدف جریان سفتهبازی نیستند، مشمول مالیات کرده است.

کف مالیات سالانه املاک در آمریکا ۲/ ۰ درصد و در اروپا ۱۳/ ۰ درصد از ارزش روز ملک است. همچنین میانگین این ضریب مالیاتی در آمریکا ۶۲/ ۱ و در اروپا و کل کشورهای دنیا ۵/ ۱ درصد است. بیشترین ضریب این مالیات نیز ۹۳/ ۱ درصد است که به کشور آمریکا تعلق دارد. در عین حال عرف این است که نرخ مذکور بر اساس ارزش روز املاک در هر محدوده شهری شناور است و به تناسب ارزشمندتر شدن داراییهای ملکی در یک محدوده، ضریب مالیاتی نیز افزایش پیدا میکند.

نکته مهم دیگر این است که اخذ مالیات سالانه املاک دستکم در تهران نیازمند وضع قانون جدیدی نبوده و امکان اخذ این مالیات همین حالا بر اساس قانون عمران و نوسازی شهری مصوب سال ۱۳۴۷ وجود داشته و دارد، اما این قانون سالهاست که مسکوت مانده است.

در این قانون به صراحت اشاره شده که املاک باید معادل یکدرصد از ارزش روز را به عنوان مالیات سالانه به شهرداری پرداخت کنند. آییننامه مذکور برای اجرای تبصرهای از بودجه ۱۴۰۰ تدوین شده و استمرار اجرای آن نامشخص است، اما اگر قانون عمران و نوسازی شهری مدنظر قرار گیرد، جریان اخذ مالیات مذکور روان میشود.

منبع: دنیای اقتصاد